Informe mensual

19 de abril de 2022

En el mes de marzo Avantage Fund se revalorizó un 5% y Avantage Pure Equity un 1,9%. En el mismo período, el rendimiento del Ibex 35 y del Euro Stoxx 50 fue de un -0,4% y un -0,6% respectivamente.

La cartera de valores seleccionados uno a uno de acuerdo con nuestros tres requisitos de inversión, continúa teniendo un mejor comportamiento que el de la mayoría de los índices bursátiles.

En este entorno, la mejor evolución de Avantage Fund se explica gracias a las coberturas de mercados y de tipos de interés que mantenemos desde el 2014 y que están aportando, en este comienzo de 2022, una rentabilidad significativa. Destacan las coberturas de tipos de interés, que en lo que llevamos de 2022 han generado más de un 5% de rentabilidad.

Contexto macro

La invasión de Rusia a Ucrania continúa dando alas a una inflación que alcanza niveles máximos en 40 años en las principales economías occidentales: 8,5% en Estados Unidos, 7,5% en la zona euro y 9,8% en España.

El rápido aumento de los precios se debe tanto a factores puntuales —que inciden principalmente en los precios de la energía y del transporte— como a causas estructurales que son consecuencia de una expansión monetaria sin precedentes que sirvió para salir al paso tras el parón de la actividad que provocaron los confinamientos de 2020 y 2021.

En esta tesitura, las políticas fiscales y monetarias continúan siendo muy expansivas y en nuestra opinión seguirán siéndolo.

La política fiscal seguirá siendo expansiva por el gasto militar y por las necesarias inversiones en el ámbito energético para depender menos de Rusia y otros países. Se pospondrán las subidas de impuestos y se adelantarán o crearán nuevas subvenciones. En una guerra, la economía es uno de los principales campos de batalla y los Estados deben mostrarse todo lo fuertes que puedan para que el enemigo tire la toalla.

En el ámbito monetario ocurre lo mismo. Vamos a utilizar la política monetaria también para financiar la guerra, pero con mano izquierda para no generar inestabilidad. En ese sentido los bancos centrales subirán tipos de interés, pero dejando los tipos reales muy negativos.

Es importante no perder de vista que la política monetaria es mucho más expansiva con los tipos en el 2% y la inflación en el 7% que con los tipos en el 0% y la inflación en el 2%. En el primer caso los tipos reales son del -5% y en el segundo de -2%.

Cartera

Tras los cambios detallados en el informe especial del mes pasado, el número de valores en la cartera se mantiene estable.

Confiamos en que los negocios en los que estamos invertidos continúen desarrollándose, y aprovechen mejor que sus competidores los cambios que se están produciendo en sus mercados. Esto acabará reflejándose en los resultados futuros y por tanto en la revalorización de Avantage Pure Equity y de Avantage Fund.

Se aprecia mejor la diferencia en la evolución de las compañías mejor gestionadas frente a aquellas peor gestionadas, cuando la coyuntura económica es más cambiante y se tensiona su modelo de negocio.

En este sentido, todos los valores de la cartera cumplen nuestros tres requisitos de inversión: i) alineación de intereses entre directivos y accionistas; ii) excelentes modelos de negocio; iii) cotizan a precios razonables, y tienen, en nuestra opinión, mayor probabilidad de éxito que sus competidores.

Como ya hemos comentado al inicio de este informe, en los últimos meses la evolución de Avantage Fund ha sido claramente mejor que la de Avantage Pure Equity, y esto es debido al impacto positivo de las coberturas.

Cuando la incertidumbre actual haya pasado y los mercados retomen la senda alcista, si bien ambos fondos tienen el objetivo de obtener una rentabilidad excelente a largo plazo, Avantage Pure Equity será capaz de capitalizar mejor el potencial de revalorización de la cartera porque tiene una mayor exposición a renta variable.

Recordamos que hasta que Avantage Pure Equity alcance un patrimonio de cinco millones de euros, estará disponible para su inversión en la clase A, con una comisión de gestión del 0,8%.

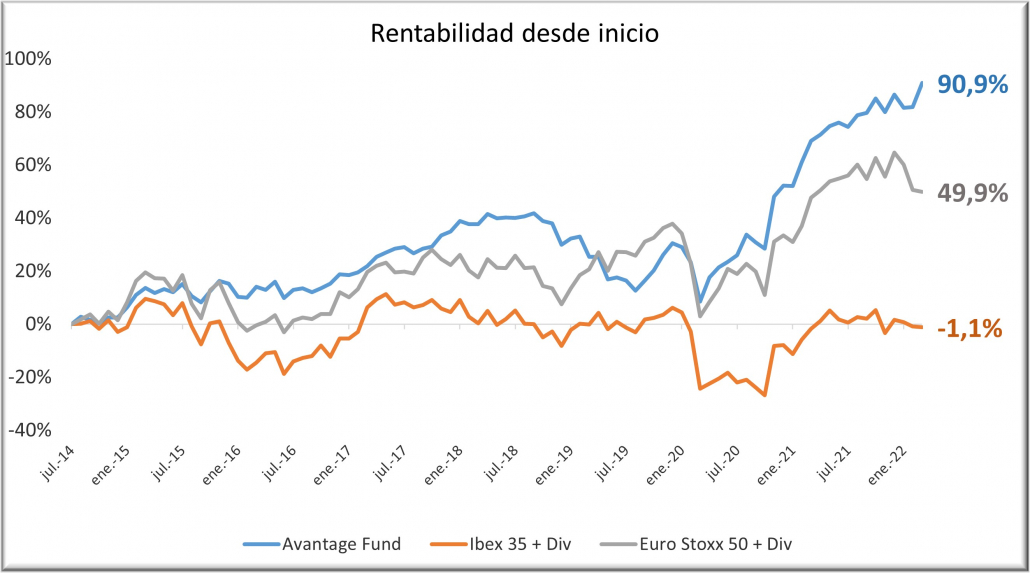

Anexo. Rentabilidad de Avantage Fund desde el registro en CNMV (31/07/14) comparada con el Ibex 35 y el Eurostoxx 50 incluyendo dividendos. Hasta el 31 de marzo de 2022

Desde inicio Avantage Fund ha obtenido un rendimiento superior a los del Ibex 35 y Euro Stoxx 50 asumiendo un riesgo significativamente menor. La volatilidad del fondo es desde inicio un 52% de la del Ibex 35 y un 54% de la del Euro Stoxx 50.