Informe mensual

10 de mayo de 2022

Durante el mes de abril Avantage Fund se revalorizó un 0,9% y Avantage Pure Equity se depreció un 1,4%. En el mismo período, el rendimiento del Ibex 35 y del Euro Stoxx 50 fue de un 1,4% y un -2,6% respectivamente.

La diferencia en rentabilidad entre Avantage Fund y Avantage Pure Equity se debe principalmente a las coberturas de tipos de interés y de índices. Avantage Pure Equity, ha tenido en este tiempo un rendimiento significativamente mejor que la media de los fondos de su categoría y Avantage Fund, gracias a la flexibilidad de su política de inversión y a las coberturas, está teniendo un comportamiento excepcional. Destacar que la cartera de valores en ambos es la misma, por lo que el rendimiento sin estas coberturas sería prácticamente el mismo.

Contexto macro

El comienzo de las subidas de tipos en Estados Unidos ha disparado los miedos a una recesión en la primera economía del mundo. Las subidas de tipos han tenido un impacto directo en los rendimientos de los activos considerados más conservadores y en las bolsas. En este entorno, el S&P 500 ha bajado un 8,8% en abril y el Nasdaq 100 ha perdido un 13,4% dicho mes. Durante los diez primeros días de mayo, las bolsas han continuado descendiendo. En estos días, el Ibex ha bajado un 5,2%, el Eurostoxx un 6,5%, el S&P 500 un 3,2% y el Nasdaq 100 un 4%.

Como hemos venido comentado en anteriores informes, las políticas fiscales y monetarias ultra expansivas que sirvieron para apoyar a la economía durante los confinamientos continúan traduciéndose en un incremento de la inflación. Adicionalmente, los precios de la energía continúan en niveles muy elevados debido al conflicto bélico iniciado por Rusia en Ucrania.

Los principales bancos centrales han reducido el ritmo de compra de bonos y han empezado a subir tipos de interés, con los efectos que ya hemos visto en los mercados. Pero no todos han actuado con la misma contundencia y celeridad: La Reserva Federal y el Banco de Inglaterra han actuado mucho más rápido que el Banco Central Europeo. La consecuencia es que los bonos en euros todavía no se han depreciado tanto como aquellos denominados en dólares o libras.

Desde Avantage Capital pensamos que la respuesta de las autoridades monetarias continuará dependiendo de los datos de inflación y confianza en la actividad económica. Por ello, esperamos que, aunque suban los tipos nominales, los tipos de interés reales (descontada la inflación) se mantendrán en territorio claramente negativo. Esto provocará que la política monetaria continúe siendo expansiva.

Por otro lado, seguimos esperando políticas fiscales expansivas en occidente para financiar el conflicto bélico y para seguir invirtiendo en el sector energético.

Cartera

En mayo ha entrado en cartera un nuevo valor: Netflix. Se trata de una compañía de entretenimiento que ofrece servicios de streaming a nivel global y que venimos analizando hace tiempo. Las fuertes caídas del valor en bolsa han provocado que cotice a 2,5 veces ventas y 17 veces beneficios, cotizando por tanto a un precio que consideramos razonable teniendo en cuenta que a largo plazo esperamos que su negocio siga creciendo a fuerte ritmo.

No cabe duda de que la pandemia fortaleció a Netflix porque le permitió conseguir rápidamente un liderazgo y unas economías de escala cada vez más difíciles de alcanzar para sus competidores. Tras este boom en ventas generado por el Covid, el negocio ha entrado en una fase en la que los ingresos tienen un crecimiento menor y están sufriendo las primeras pérdidas de usuarios. Desde nuestro punto de vista, esto es parte de un ciclo en el negocio provocado por una circunstancia excepcional. A nivel bursátil está cotizando a la mitad de los niveles que tenía antes de la pandemia.

En su última presentación de resultados trimestrales, la compañía ha indicado que abrirá una nueva fuente de ingresos mediante el cobro por anuncios publicitarios en la plataforma; la cotización se depreció fuertemente porque los inversores esperan que se produzca una canibalización de ingresos.

Desde nuestro punto de vista, el movimiento tiene todo el sentido estratégico para aprovechar las economías de escala de la plataforma tanto a nivel tecnológico como en la producción de películas y series. Netflix, que sigue dirigido por su fundador, tiene previsto dirigirse también al mercado más grande y no centrarse únicamente en el modelo de suscripción.

En nuestra opinión esta decisión será muy positiva porque aumentará la base de clientes, le permitirá aprovechar mucho mejor todo tipo de economías de escala y le servirá para arrinconar a la competencia.

Netflix pertenece al grupo de empresas conocidas como FAANG, que en los últimos meses, junto con el resto de los valores tecnológicos han sufrido fuertes caídas. Esto también ha impactado en las cotizaciones de empresas que los fondos Avantage tienen en cartera como son Amazon, Block, Palantir o Tesla. Desde Avantage Capital seguimos confiando en estos excepcionales modelos de negocio que siguen creciendo a fuerte ritmo y que siguen construyendo ventajas competitivas que les ayudarán durante años. Hemos aprovechado las recientes caídas de sus cotizaciones para incrementar ligeramente estas inversiones a un menor precio.

En este sentido tras las fuertes caídas de los mercados, se ha incrementado el nivel de inversión en renta variable de los dos fondos, que se sitúa en el 82% en Avantage Fund y en el 98% en el caso de Avantage Pure Equity.

El incremento del nivel de inversión de Avantage Fund se ha realizado en gran parte reduciendo las coberturas de índices. Tras la caída de las cotizaciones y ante el incremento de la inflación hemos considerado apropiado reducir las coberturas con plusvalías y utilizar esa liquidez para aumentar la exposición en compañías que ahora cotizan a precios más atractivos. Las coberturas de tipos de interés, por el contrario, se mantienen. Pensamos que los tipos europeos tienen todavía mucho que subir antes de dar por controlada la inflación.

Recordamos que Avantage Pure Equity se creó para poder capitalizar mejor el potencial de la cartera de valores, por lo que no tiene ningún tipo de coberturas. Hasta que alcance un patrimonio de cinco millones de euros, se podrá seguir invirtiendo en clase A, con una comisión de gestión del 0,8%.

Queremos terminar con una muy buena noticia, no solo para los fondos Avantage sino para la industria de fondos de inversión en general y para los inversores en particular: la predisposición de los bancos para ofrecer fondos de otras entidades ha dado un gran salto. Desde el pasado mes de abril ambos fondos se pueden suscribir por todo tipo de clientes en Renta 4 banco, Andbank y MyInvestor. Además, algunas entidades especializadas banca privada también están permitiendo a determinados inversores invertir en los fondos Avantage. Esto era impensable hace un año.

Si estáis interesados en conocer si vuestra entidad puede ofreceros Avantage Fund y Avantage Pure Equity, por favor poneros en contacto con nosotros. Estaremos encantados de ayudaros.

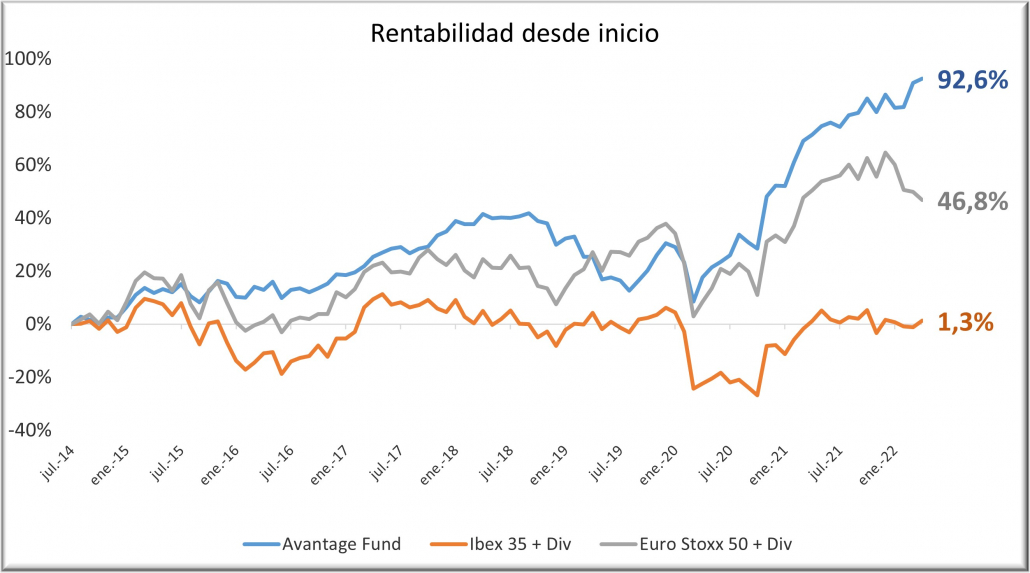

Anexo. Rentabilidad de Avantage Fund desde el registro en CNMV (31/07/14) comparada con el Ibex 35 y el Eurostoxx 50 incluyendo dividendos. Hasta el 29 de abril de 2022

Desde inicio Avantage Fund ha obtenido un rendimiento superior a los del Ibex 35 y Euro Stoxx 50 asumiendo un riesgo significativamente menor. La volatilidad del fondo es desde inicio un 52% de la del Ibex 35 y un 54% de la del Euro Stoxx 50.