Informe mensual

28 de noviembre de 2023

En octubre, el Ibex 35 y el Euro Stoxx 50 sufrieron caídas del 4,4% y del 2,7% respectivamente. En ese mes, Avantage Fund bajó menos que ambos índices, descendió solamente un 2,4%, y Avantage Pure Equity, descendió un 3,9%, menos que el Ibex 35.

Adicionalmente, en lo que llevamos del mes de noviembre, los fondos se han recuperado con creces. En 2023, y hasta el 24 de noviembre, Avantage Fund se revaloriza un 11,6% y Avantage Pure Equity un 14,7%. En los 9 años y casi 4 meses que han transcurrido desde la creación de Avantage Fund, el rendimiento alcanza el 115,9% y la rentabilidad anualizada se sitúa en el 8,6%.

Entorno macro

Los mercados de bonos y acciones se mueven al son de los datos de IPC que vamos conociendo. El dato de IPC de octubre ha sorprendido a la baja, tanto en Estados Unidos, dónde ha bajado del 3,7% al 3,2%, como en la Eurozona, dónde ha descendido del 4,3% al 2,9%.

Ante unas expectativas más bajas de crecimiento de los precios, los mercados valoran que los tipos bajarán antes de lo que estimaban el mes pasado. Esto ha hecho que muchos inversores, al estimar que los tipos de interés probablemente hayan tocado techo, se hayan lanzado a alargar duraciones en renta fija y a incrementar los niveles de inversión en renta variable.

Por nuestra parte, la cartera de los fondos Avantage se mantiene sin muchos cambios y al margen de los vaivenes de los datos de inflación o de las cotizaciones. Recordamos que no seleccionamos ninguna compañía porque los tipos estén más altos o más bajos, nuestro análisis se centra en el valor de los negocios a largo plazo.

Cartera

En las últimas semanas ha salido Talgo de la cartera de Avantage Fund y Avantage Pure Equity y se ha incrementado significativamente la inversión en Alantra. El número de compañías desciende a 45.

La desinversión en Talgo es algo que buscábamos desde 2022, tras ser conscientes de que el grado de alineación de intereses del nuevo CEO (Gonzalo Urquijo) con los accionistas era significativamente inferior que en el caso de su predecesor (José María Oriol), quien era accionista significativo a título individual y fue CEO de la compañía durante 18 años. La salida no era urgente porque el presidente sigue siendo todavía Carlos de Palacio y Oriol (también accionista significativo a título individual), pero la realidad es que la gestión del día a día está cada vez más en manos del nuevo CEO.

Por ello, teniendo en cuenta la baja cotización que tenía Talgo a finales del año pasado, decidimos esperar a que la acción recuperara para vender. Los fondos Avantage han ido poco a poco reduciendo exposición al valor a medida que subía el precio de la acción durante este año y en noviembre ha salido completamente de cartera.

Talgo llevaba en cartera 7 años y no ha llegado a ser lo que esperábamos. La tesis de inversión se basaba en que el tren Avril (desarrollado para Adif) fuese la plataforma para crecer rápida y rentablemente por Europa y Asia. Sin embargo, los retrasos provocados por el covid dejaron a la compañía en una situación de debilidad y mala imagen frente a sus clientes actuales y potenciales. La empresa sobrevive gracias a que Adif (su mayor cliente) se queja, pero no ahoga. Políticamente en España no interesa cargarse a Talgo.

Esto es algo relevante porque a futuro los clientes extranjeros no serán tan benévolos ante incumplimientos en los contratos. Mi error de análisis ha sido no ser suficientemente consciente de hasta qué punto son relevantes los intereses políticos para determinar la rentabilidad de los proyectos. Con nuestro actual análisis vemos que el mercado español se queda muy pequeño y el extranjero es mucho más peligroso de lo estimado inicialmente.

Talgo ha salido de la cartera con ligeras pérdidas. Si hubiéramos sabido hace unos meses que un grupo húngaro se iba a interesar por la compañía habríamos esperado aún más a vender la inversión y habríamos obtenido beneficio, pero la verdad es que esto no entraba dentro de nuestro análisis.

Alantra es una inversión que lleva en cartera 6 años. El año pasado redujimos su peso, desde el 2,3% al 1,5%, porque, aunque seguíamos confiando en el modelo de negocio a largo plazo, esperábamos que las fuertes subidas de tipos generasen una caída severa en el volumen de operaciones corporativas, como ha sucedido durante 2023. Tras la fuerte caída de la cotización, hemos incrementado la inversión hasta niveles cercanos al 3%.

Esperamos que, tras el parón de las operaciones provocadas por las subidas de tipos, la compraventa de compañías recupere el pulso una vez que compradores y vendedores han asumido que los tipos de interés son otros. En los mercados ilíquidos el volumen de operaciones cae abruptamente antes de caer los precios. Una vez se «descubre» cual es el nuevo nivel de precios, la actividad se recupera progresivamente.

A largo plazo no nos cabe ninguna duda de que las operaciones corporativas seguirán creciendo. El mercado transaccional de empresas se seguirá desarrollando de una manera muy rápida. La financiación bancaria tendrá cada vez una cuota de mercado menor y los mercados de capitales irán ganando el peso que pierden los bancos.

En esta tesitura, todas las líneas de negocio de Alantra, igual que las de Renta 4 banco, tienen mucho potencial de crecimiento. Además, Alantra, que tiene un negocio más cíclico, ha llegado a este momento de menores operaciones con una gran fortaleza de balance que le permitirá estar mejor preparado que sus competidores para la recuperación del negocio.

Alantra, Renta 4 banco y las 43 restantes empresas en cartera cumplen con nuestros tres requisitos de inversión: alineación de intereses entre directivos y accionistas, excelentes modelos de negocio y cotizan a precios muy razonables.

El tamaño de la cartera de renta fija en Avantage Fund se mantiene en el 21% del patrimonio. La rentabilidad de los bonos media ronda el 9% y la duración se sitúa por debajo de los 2,5 años.

En octubre el nivel de inversión neto en renta variable continúa cerca del 65% para Avantage Fund y en el entorno del 98% para Avantage Pure Equity.

Avantage Fund, Plan de Pensiones

Por otro lado, estamos muy contentos de anunciar que tenemos previsto lanzar Avantage Fund Plan de Pensiones en enero de 2024. A lo largo de los 9 años de vida del fondo de inversión Avantage Fund muchos inversores nos habéis preguntado por un plan de pensiones, por lo que hemos decidido dar este paso.

Será un plan de pensiones individual. Aunque se ha reducido a 1.500 euros la deducción máxima anual de estos productos, todavía gozan de alta demanda por motivos fiscales. Por otra parte, muchos inversores tienen unos volúmenes acumulados que son elevados en estos productos y los resultados de gestión que están obteniendo en este tipo de productos son muy mejorables.

Además, cuando se cambia de trabajo, los planes de empleo (que gozan de mayores deducciones máximas) se pueden y se suelen traspasar a planes individuales. Por lo tanto, los inversores que tengan planes de empleo y que cambien de trabajo podrán traspasar sus inversiones a Avantage Fund, Plan de Pensiones.

Anunciamos también, que desde Avantage Capital bonificaremos con hasta un 1% de capital invertido los primeros 3 millones de euros que se suscriban o traspasen a Avantage Fund, Plan de Pensiones. Ya se puede hacer una reserva de volumen para acceder a la bonificación. Podéis ver las condiciones en este enlace.

Cambio en la escritura de compromiso firmada ante notario

Anunciamos que cuando se cree Avantage Fund Plan de Pensiones, Juan Gómez Bada modificará la escritura de compromiso ante notario que firmó en 2014 para poder invertir en dicho plan los derechos consolidados que tienen su origen en aportaciones al plan de empleo de empleados del banco en el que trabajó hasta ese año.

El nivel de compromiso será el mismo y seguirá siendo triple: Más de un 50% de su patrimonio neto invertido en Avantage Fund FI o Avantage Fund PP, no podrá invertir en otros fondos o empresas con ánimo de lucro distintas a Avantage Capital y tendrá que avisar con más de un mes de antelación (como está haciendo ahora) de cualquier cambio futuro en el compromiso, que firmará ante notario y, esta vez, también en Blockchain.

Estamos a vuestra disposición para resolver cualquier duda que os pueda surgir. No dudéis en preguntarnos.

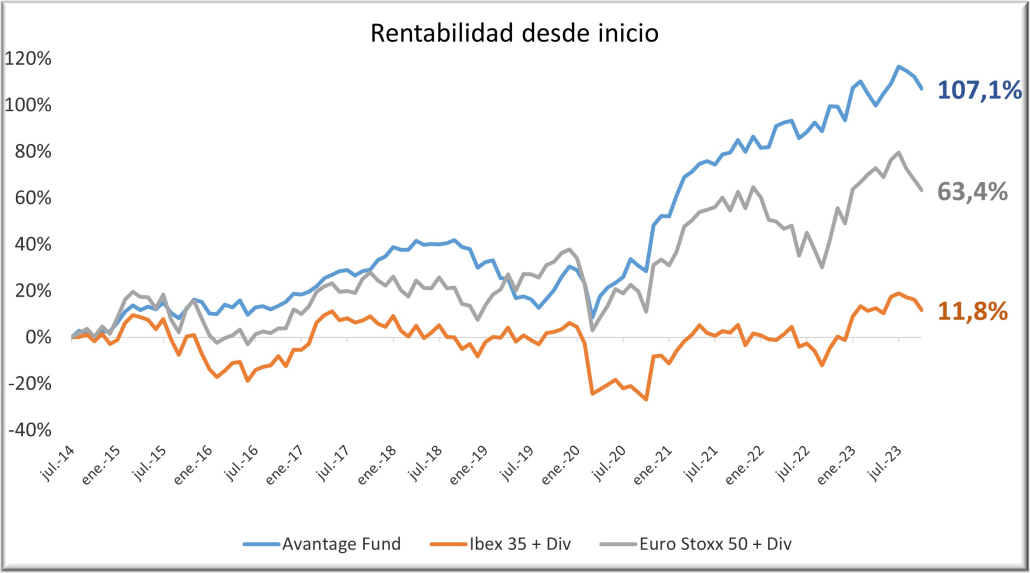

Anexo. Rentabilidad de Avantage Fund desde el registro en CNMV (31/07/14) comparada con el Ibex 35 y el Eurostoxx 50 incluyendo dividendos. Hasta el 31 de octubre de 2023.

Desde inicio Avantage Fund ha obtenido un rendimiento superior a los del Ibex 35 y Euro Stoxx 50 asumiendo un riesgo significativamente menor. La volatilidad del fondo es desde inicio un 54% de la del Ibex 35 y un 55% de la del Euro Stoxx 50.