Informe mensual de Avantage Fund

12 de agosto de 2021

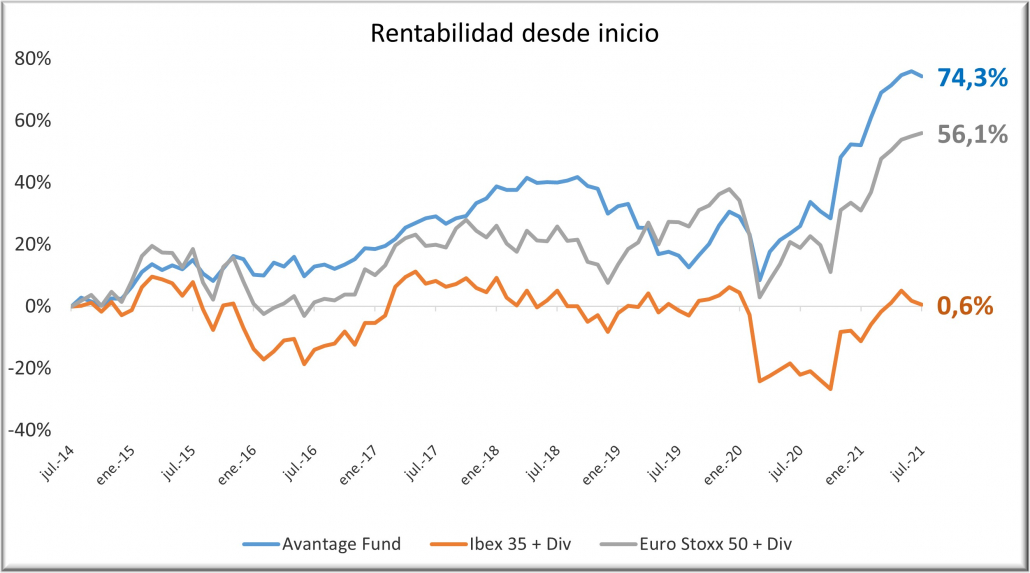

El 31 de julio Avantage Fund cumplió 7 años desde su constitución. En este tiempo se ha revalorizado un 74,3%, lo que representa una tasa anualizada o CAGR (Compound Annual Growth Rate) del 8,3%. Destacan años como 2015, 2017, 2020 y lo que llevamos de 2021 con rentabilidades superiores al 10%. Por el lado contrario, el único ejercicio natural completo en el que se depreció fue 2018, cuando bajó un 3,6%, mucho menos que la media del mercado y los fondos de su categoría.

Comparativamente durante este tiempo, Avantage Fund ha superado ampliamente en rentabilidad al Ibex 35 y al Euro Stoxx 50 con dividendos netos de impuestos incluidos. Ha conseguido estos resultados con un riesgo significativamente inferior: la volatilidad del fondo ha rondado la mitad de la de los índices señalados. Además, se sitúa en el primer quintil en los principales rankings (Morningstar, Expansión, VDOS y Citywire) en todos los plazos (año en curso, 1, 3 y 5 años).

Cambios en la cartera

En el mes de julio, Avantage Fund vendió la pequeña posición que le quedaba en Iberpapel e invirtió en Craneware PLC. Craneware es una empresa británica que vende software a hospitales privados. Más de la cuarta parte de los hospitales de Estados Unidos son sus clientes. Está dirigida por Keith Neilson: cofundador, CEO y dueño de cerca del 10% de la compañía.

Por otro lado, el 29 de julio la CNMV autorizó la OPA de exclusión de Barón de Ley. La compañía pagará 113 euros por acción a los minoritarios. Avantage Fund venderá en la OPA obligado porque no puede, ni querría, quedarse con títulos no cotizados. Después de un año de tramitando la OPA, la CNMV ha autorizado la exclusión. El precio ha subido solamente 4 euros por acción, menos de lo ganado por la compañía en este tiempo.

La autorización de CNMV supone que Avantage Fund apenas ganará por esta inversión, pero no perderá.

En Avantage Capital sabíamos desde 2018 que había una posibilidad de que el mayoritario lanzara una OPA de exclusión. En nuestro análisis, le dimos mayor probabilidad al hecho de que hubiera pagado la caja acumulada vía dividendo y en ese caso, seguiríamos como accionistas, pero no ha podido ser. Afortunadamente, tras el anuncio de la OPA de exclusión consideramos esta inversión como especial, la dejamos fuera del nivel neto en renta variable que manejamos internamente y aumentamos la inversión en otras compañías. Este activo ha tenido un buen rendimiento si se compara con los títulos de renta fija, pero es muy inferior al que deberíamos haber obtenido si se pagase un precio razonable. La venta obligada en la OPA no excluye la posibilidad de que en el futuro el fondo sea indemnizado si judicialmente fuera declarado injusto el precio pagado por la empresa en la exclusión de bolsa.

El CEO se quedará prácticamente con el 100% de la bodega, habiendo comprado un 74% con los beneficios no repartidos de la propia bodega. En 2005 sólo poseía un 26% del capital. Como sabéis desde hace un año hemos explicado por qué se estaba produciendo un abuso y finalmente la CNMV, con la ley en la mano, no ha podido hacer mucho. Por ello, queremos impulsar una iniciativa para solicitar un cambio en la ley, en línea con la normativa de algunos países de nuestro entorno. El objetivo es evitar que, en la práctica, los mayoritarios puedan excluir a las cotizadas de bolsa a los precios a los que unilateralmente decidan. Por estos motivos, pedimos a los inversores del fondo y a todo tipo de inversores que firmen el escrito que vamos a enviar el 30 de septiembre a CNMV y al Ministerio de Asuntos Económicos y Transformación Digital. Más información aquí.

Por último, como venimos anunciando desde abril, el 2 de agosto Avantage Fund cuenta con la nueva clase B. Pedimos disculpas porque durante unos días no se ha podido invertir en la nueva clase a través de la página web de Renta 4.

Anexo. Rentabilidad desde la constitución del fondo (31/07/14) comparada con el Ibex 35 y el Eurostoxx 50 incluyendo dividendos. Hasta el 31 de julio de 2021

Desde inicio Avantage Fund ha obtenido un rendimiento superior a los del Ibex 35 y Euro Stoxx 50 asumiendo un riesgo significativamente menor. La volatilidad del fondo es desde inicio un 52% de la del Ibex 35 y un 55% de la del Euro Stoxx 50.